400

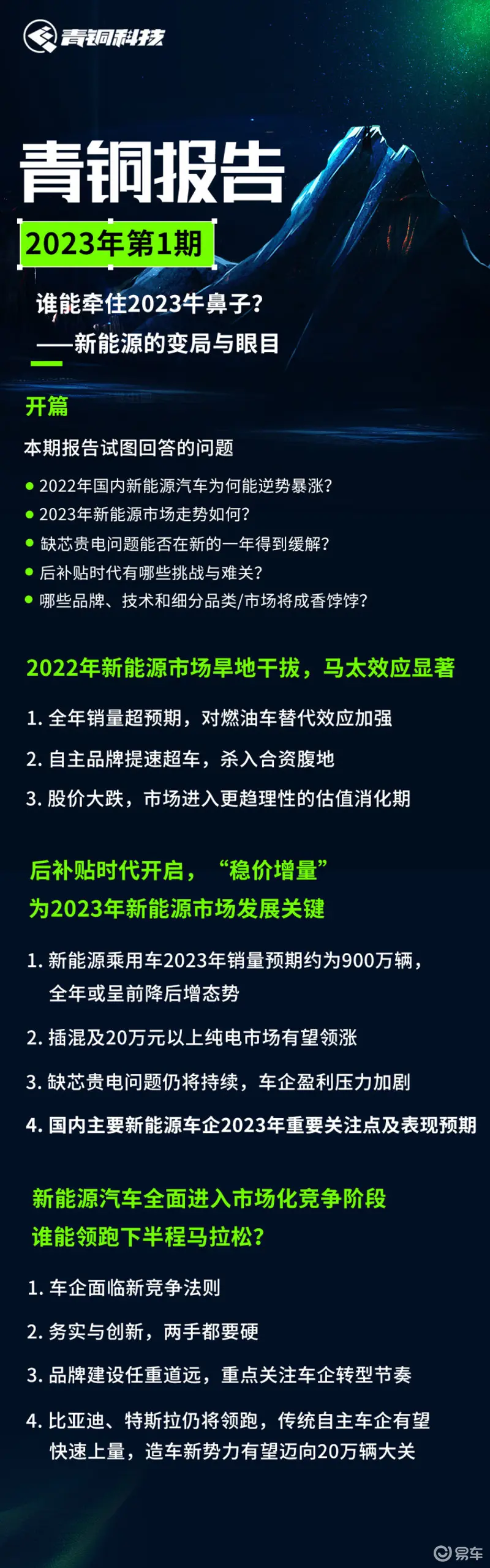

编者按 针对当前汽车行业的快速变化以及智能电动汽车时代面临的挑战,青铜科技出品《青铜报告》,旨在对新能源汽车赛道智能、科技、技术与营销等领域进行深度挖掘,解答从业者在生产经营中的困惑,探寻消费者最真实的需求。

2023年第1期,我们2022年新能源市场进行总结,并展望2023年发展,以下为本期《青铜报告》的部分内容。

(接上期)

四、新能源汽车全面进入市场化竞争阶段,谁能领跑下半程马拉松?

总体来看,我们对2023年持乐观预期,行业总量将趋稳,新能源保持高增长。但年内,新能源车优质供给将大幅增加,整体竞争趋于激烈。同时,在正式开启的后补贴时代,新的竞争态势和用户需求,也在挑战着各家车企快速应对的能力。

1. 车企面临新竞争法则

新能源汽车虽然已经成为销量增长的主要发动机,但对于车企来说,想要吃到红利却没有那么容易,技术的多元化、用户需求和消费观念的改变,使市场的游戏规则与过去大相径庭。

首先,买新能源车的人变了。2020年以前,新能源汽车消费以B端运营和限牌城市牌照因素驱动为主。如今,则完全变成了市场驱动,以1985~1995年出生人群的家庭需求为主,其中85后增换购先行,90后首购接棒。

总体而言,新生代消费人群的经济实力比父辈更强,获取汽车信息的渠道越来越多,对汽车产品的了解程度也更深,这些导致他们不会像父辈那么“纠结”,购车决策趋于“短链化”。调查显示,有超过三成的年轻受访者表示,会在一周到一个月的时间内完成选车购买的过程,因此汽车营销出现了“黄金30天”的说法。

其次,用户需求也变了。宏观层面,我国开始进入第三消费时代,消费者更重视自我,淡化品牌。中观层面,随着Z世代成为购车主力,汽车也成为彰显个性、满足多元需求的消费品,“悦己”属性强化。

按细分市场来看,根据东吴证券的调研,10万元以下细分市场,为家庭增购需求,用于女性日常代步,使用成本低+外观好看的EV竞争力最强。

10~20万元细分市场以90后男性首购+80后家庭换购为主,无里程焦虑的PHEV竞争力最强。

20~30万元区间往往为大家庭增购,其中20~25万女性用户偏多,单身比例更大,追求科技潮流体验;25~30万元级用户对空间需求更大,追求家庭消费升级体验。

30万元以上细分市场主要对应家庭出游或70/80后男性增购需求,由于具备一定经济实力,对价格的敏感度降低,更关注品牌+空间+驾驶体验/豪华配置等要素。

另据北京交通发展研究院的调查,车辆性能(续航里程、车辆配置等)以及车辆价格在2016年是新能源消费者的前两大关注点,分别占比32%、25%,到2021年已经降至17%和16%。充电条件、通行便利性则成为当前阶段消费者购置新能源汽车的首要影响因素,占比分别为 22%及18%。此外,“科技感与智能化”因素的占比也有显著提升,从之前的3%提升至13%。

从汽车营销的角度分析,如今汽车的属性逐渐从制造过渡到消费兼科技(电动智能),品牌力越来越由消费卖点决定。

主机厂在产品定义时,陆续开始从以前的硬刻度向软刻度拓展,如性别维度、价值观维度、场景维度等,软实力使得竞争更上一个台阶。也是因为软刻度难以被量化,产品边际愈发模糊。而且由于电车体验感差异缩小,同质化趋势加强,过去以价格划分竞品的方式或失效,终端调查显示,甚至15万的价格差也能构成竞品关系。

2. 务实与创新,两手都要硬

如上文所述,用户对新能源汽车的关注点,正逐渐从客观的机械参数,向主观的使用体验倾斜,更加看重产品的全生命周期价值和综合成本。这意味着传统车企的产品思维和造车新势力的“作妖式创新”都无法适应未来趋势。

事实上,目前业内已达成共识,新能源汽车已驶入竞争的深水区,随着第一批出局者的产生,“造车始终是长期主义的事业”重新成为真理。

青铜科技认为,强者通吃的时代已经到来,传统主机厂和新势力将殊途同归,成为务实与创新兼具的新实力,才是唯一的出路。

根据去年多期《青铜报告》的分析,我们认为,一方面,新一代模块化新能源专属平台和中央集中式电子电气架构,将是未来品牌竞争的根基,它们直接决定了企业快速打造爆款产品,以及产品定制化和升级迭代的能力。

2022~2025年,将是各大车企新一代新能源平台集中落地的时期,与此同时,基于新平台的首批产品也会随之杀入市场。很快,消费者就会逐渐感受到,下一代智能电动化汽车和传统汽车之间,日渐清晰的“分水岭”。

与此同时,还有一点值得所有企业警惕。随着新能源汽车销量快速增长,以及使用时间的累计,一些潜在的质量问题可能会迅速累积,集中爆发,对品牌乃至行业造成反噬。这也是青铜科技反复强调企业硬实力的原因。

另一方面,在追求出众的机械性能之外,打造软件能力,构建服务生态,也是新能源车企尤其是传统主机厂必须习得的新技能。

接下来,卖车将是越来越不赚钱的生意,车企想要获得更大利润,更强用户粘性和更高估值,就需要创造出更多新业态。

比如,智能电动汽车的鼻祖特斯拉,在2021年其自动驾驶软件等服务和其他业务,就实现营收38.02亿美元,占总营收的7.06%。去年,国内的造车新势力与传统车企也都纷纷跟进,开始尝试在软件上收费。

再比如,蔚来从一开始就以服务塑造自己的豪华品牌形象,从车主活动、车主空间、周边产品,到补能、换电等服务,不仅提升了用户满意度,保证了品牌溢价,也让蔚来拥有了更多盈利模式。这些对于企业之后的融资和增长,都将有巨大助益。

3. 品牌建设任重道远,重点关注车企转型节奏

借助智能电动化技术革命的东风,中国汽车品牌近两年来实现换道超车,不仅显现了量的领先,更突破了20万元级价格天花板,深入合资品牌乃至豪华品牌的腹地。

然而,我们也要看到,目前除了特斯拉,几乎没有新能源品牌真正形成了品牌价值。中国新能源汽车的主销价位仍然在15万元以下,虽然已经有很多新老车企都在向更高的价格区间布局,但成功者寥寥,要么还是拼性价比,要么就是曲高和寡,无人问津。

一方面,中国品牌还要在技术上取得更大的创新成就,颠覆消费者认知,才能树立起高大上的形象。这方面特斯拉就是典型,其电动车鼻祖的地位已在用户心中根深蒂固,即便产品存在诸多短板,也不妨碍消费者对其的追捧。

另一方面,新能源汽车企业须建立新的传播链路,掌握新的玩法。如今,在移动互联网的高渗透率下,传播呈现出越来越强的圈层化、碎片化、去中心化特征;相比所谓的绝对权威,人们更愿意相信“同道中人”,并且也更有意愿和可能,在个性化的自组织或微粒化的社会网络中,施加自己的影响力。换句话说,智能电动化时代,传播已经由漏斗变为网状。

蔚小理、AITO问界的“嘴炮式营销”虽然引发争议,但也给业界提供了新的思路:线索不重要,热度最重要。车企逐渐树立品牌、人设和技术标签的关键前提,是必须获得用户的持续关注,否则“酒香也怕巷子深”。

基于这样的认知,年轻的新能源汽车品牌有必要构筑起“内三外三”的传播体系:“内三”即微博、微信、抖音官方号;“外三”则是大V、Up主、小红书。基于“内三外三”传播体系,以视频化的优质内容,形成网状传播,实现所见即所买;每一个网格都有不同的优质内容,圈起的是不同的细分人群,最终不同的网格会筛出不同的粉丝和意向用户。

在新能源市场进入市场化驱动阶段后,树立品牌价值对于企业来说,意味着真金白银的收益。失去补贴,加上电池成本一直居高不下,卖新能源车很可能是赔钱的买卖,企业必须提升品牌溢价,才有可能实现良性发展。

据券商分析,2023年新能源汽车购置补贴退出将考验纯电车的成本消化能力。此次退坡额度相比以往更大,以30万元以内续航里程超过400公里的纯电车为例,2023年补贴退坡金额达到1.26万元,而2020~2022年其补贴退坡金额分别为0.25万/0.45万/0.54万元。

相较于纯电车型,插电式混动车退坡幅度相对温和,为0.48万元,但同样高于往年退坡额度。对主打30万元以下新能源车的车企而言,补贴退坡将导致新能源车企盈利压力加大。为应对补贴退坡带来的盈利压力,部分车企已经宣布涨价,如比亚迪近期宣布对旗下车型上调售价 2000~6000 元不等,但考虑到特斯拉近期降价的措施,我们认为大部分车企涨价会比较谨慎,需在盈利与销量之间做好平衡,最终补贴退坡的成本不会完全传导至消费者端,而是由企业承担较大一部分。

同时,日趋激烈的竞争也要求车企持续加大投入。目前,新能源企业研发投入处于高位,软件人才大幅增加。面对行业转型,主流车企从电池、芯片、软件等方面全方位布局,智能化和电动化研发投入持续增加,软件人才数量和比例相比以往均有大幅提升。我们判断未来头部车企的每年研发支出可能达百亿规模。

但需要指出的是,短期来看我们认为不应过度关注车企的盈利情况,更应该关注车企转型节奏,如新一代插混车上量规模以及高端纯电车品牌战略发展进度。转型步伐较快的车企有望获得更高的估值水平。中长期看我国汽车销量规模在4000~5000万台之间,自主品牌有望量价双升。

4. 比亚迪、特斯拉仍将领跑,传统自主车企有望快速上量,造车新势力有望迈向20万辆大关

新能源赛道的下半场比拼,市场向头部集中的态势将胜于燃油车时代。因此,我们预判,比亚迪和特斯拉将继续领跑2023年新能源车市场。

首先,比亚迪仍将为2023年新能源车市场贡献最大增量。比亚迪新能源车在各个主流价格带均有所布局,且在相应价格带内均占据头部市场份额,我们认为丰富的新能源车型矩阵和产能释放,是比亚迪能够继续领跑新能源车赛道的重要原因之一。其中增量较大的车型主要包括海豹、护卫舰07、腾势、汉DM、秦Plus DMi、驱逐舰05等新车型。

其次,特斯拉上海工厂2023年销量预计将达到100万台。据乘联会数据,2022年全年特斯拉上海工厂交付量在71万台,其中国内交付近44万台。特斯拉上海工厂目前两款车型(Model 3和Model Y)仍有上升空间,叠加特斯拉近期的降价措施,我们预计特斯拉上海工厂2023年总交付量有望达到100万台。

特斯拉频繁降价也反映出新能源行业竞争在加剧,头部造车新势力在2022年由于种种原因销量不及预期,行业洗牌将加速。对于造车新势力而言,亏损的状态可能短期内不会改变,保持销量增速是在行业竞争加剧的环境下立足的根本,也是尽快实现盈亏平衡的关键,考虑到目前资本市场环境收紧,我们认为现金储备充足、品牌塑造较为成功的头部造车新势力依然具备较强的领先优势,在2022年蔚小理交付量普遍不及年初预期的情况下,2023年新车型的放量将是关键。

目前来看,2023年新势力全新车型不多,以旧车型换代为主。2023年上市的全新车型中,理想L7和问界M9关注度较高;小鹏将有两款全新车型以及P7的改款产品;蔚来有EC7和ES5两款新车和老款车型668的改款;哪吒、零跑也分别有2~3款新车上市。

虽然2023年整体新势力车企的全新车型数量较少,但在2022年底上市的几款新车将开启大规模交付,因此2023年新势力车企的市场份额有望呈现稳中有升的态势。我们预计2023年六家新势力车企(蔚来、理想、小鹏、零跑、哪吒、问界)的新能源车销量合计将达到135万辆,同比增长79.98%;合计市占率可达到13.84%,较2022年提升2.39%;头部品牌全年销量有望迈过20万辆大关。

而对于合资品牌来说,2023年依旧缺乏强有力新车型,多数是对原有产品的更新换代,缺乏有竞争力的新款燃油车和电动车,难以拉动销量大幅增长。我们判断,2023年合资车企将会面临更大的压力,销量和市场份额预计会进一步下滑。

与之形成鲜明反差的是,传统自主车企的势头正劲。竞争力强的新车型是拉动传统自主车企份额扩张的主要因素。2022年,传统自主车企有多款新车登场,新能源车型销售成绩亮眼。比亚迪上市了元PLUS、海豹、驱逐舰05 DM-i;长安推出了Lumin、深蓝SL03;长城推出了哈弗H6 PHEV、欧拉闪电猫等,产品竞争力普遍较强,收获了大量新车订单,拉动了品牌的知名度提升,也推动传统自主品牌车企的销量和份额稳步提升。

2023年传统自主车企有更多的新车型上市:长城将迎来史上最强产品周期,预计有20款新车登场;比亚迪海洋网有海鸥、海狮等多款新车上市;长安的深蓝和阿维塔品牌也有新车上市,部分畅销的燃油车也会推出插电混动版;广汽埃安也将推出重磅车型A02和A19。在多款强力车型的加持下,我们判断2023年传统自主车企将发起全面进攻。

以上为《青铜报告》2022年第8期精简版内容,更多数据和分析请见完整版报告。

标签: 报告

内容由作者提供,不代表易车立场